歐洲交通與環(huán)境聯(lián)合會(huì)(European Federation for Transport and Environment,簡(jiǎn)稱(chēng):T & E)近日發(fā)布了題為《歐洲汽車(chē)來(lái)到十字路口》的研究報(bào)告,該報(bào)告指出,歐洲汽車(chē)身處成敗攸關(guān)的關(guān)鍵時(shí)刻,“禁燃”議案的推進(jìn)或延遲,都將給整個(gè)產(chǎn)業(yè)帶來(lái)完全不同的影響和走向。

一方面,歐洲電動(dòng)車(chē)明顯出現(xiàn)銷(xiāo)量下滑的連鎖反應(yīng),歐盟汽車(chē)制造商協(xié)會(huì)ACEA的數(shù)據(jù),2024年歐盟電動(dòng)車(chē)銷(xiāo)量下降5.9%,今年還要面對(duì)特朗普政府加征關(guān)稅的威脅。純電車(chē)長(zhǎng)期賣(mài)不動(dòng),“2035年歐盟27國(guó)停售燃油車(chē)”的計(jì)劃也蒙上新的陰影。

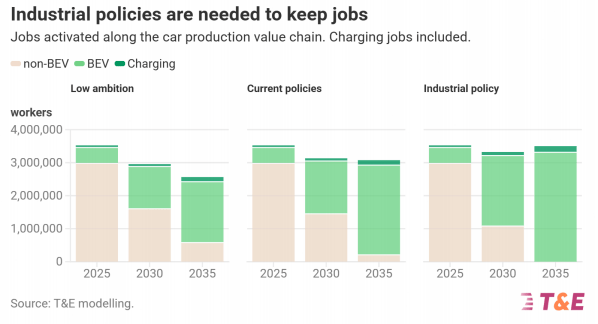

另一方面,若不實(shí)施任何補(bǔ)救措施,歐盟一旦放棄2035年歐盟境內(nèi)禁止銷(xiāo)售燃油車(chē)的目標(biāo),整個(gè)歐洲的汽車(chē)行業(yè)可能失去100萬(wàn)個(gè)工作崗位,大部分為“零排放”所做的努力都將打水漂,并造成電池等新能源賽道的投資損失高達(dá)三分之二。

進(jìn)也不是,退也不是。

在電動(dòng)化轉(zhuǎn)型的戰(zhàn)略上,歐盟已進(jìn)入騎虎難下的尷尬境地。由于純電動(dòng)車(chē)銷(xiāo)量低迷,許多汽車(chē)制造商陸續(xù)下調(diào)了中短期的銷(xiāo)量目標(biāo),倒逼歐盟對(duì)二氧化碳排放目標(biāo)有了放寬的空間,但迄今為止,歐盟仍堅(jiān)持2035年全面禁售化石燃料汽車(chē)的既定計(jì)劃。

T & E的這份報(bào)告,明顯是支持“禁燃令”持續(xù)推進(jìn)的。報(bào)告評(píng)論說(shuō),如果歐盟堅(jiān)持2035年的清潔能源目標(biāo)并執(zhí)行過(guò)渡期的政策,歐洲汽車(chē)行業(yè)有望恢復(fù)到每年生產(chǎn)1680萬(wàn)輛新車(chē)的水平,達(dá)到2008年經(jīng)濟(jì)危機(jī)后的峰值水平。

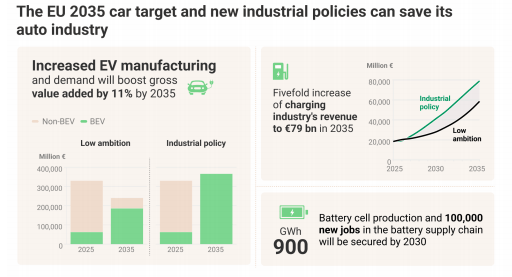

一言以蔽之,“禁燃令”一旦半途而廢,沉沒(méi)成本是非常巨大的,且還有大規(guī)模失業(yè)的風(fēng)險(xiǎn)。T & E數(shù)據(jù)顯示,如果歐盟保持2035年的“禁燃”目標(biāo),并實(shí)施推動(dòng)新興產(chǎn)業(yè)鏈發(fā)展的一攬子政策,那么到2035年,汽車(chē)產(chǎn)業(yè)對(duì)歐洲經(jīng)濟(jì)的貢獻(xiàn)將增長(zhǎng)11%。

就業(yè)和產(chǎn)鏈價(jià)值

支持“禁燃令”持續(xù)推進(jìn),T & E的報(bào)告給出了幾個(gè)重要數(shù)據(jù):

如果歐盟能把“禁燃令”貫徹到2030年,傳統(tǒng)汽車(chē)制造領(lǐng)域的崗位流失,或?qū)?huì)被電池等電動(dòng)化新領(lǐng)域創(chuàng)造的逾10萬(wàn)個(gè)就業(yè)崗位抵消。到2035年,汽車(chē)新能源領(lǐng)域的就業(yè)崗位將達(dá)到12萬(wàn)個(gè),主要集中在電池和電驅(qū)等產(chǎn)業(yè)鏈條。

只要?dú)W洲能確保超過(guò)900 GWh的電池制造產(chǎn)能,就能新創(chuàng)造超10萬(wàn)個(gè)新就業(yè)崗位,2035年創(chuàng)造的崗位數(shù)量將達(dá)到12萬(wàn)個(gè)。此外,電池產(chǎn)業(yè)鏈的經(jīng)濟(jì)產(chǎn)出將提升到五倍左右,達(dá)到790億歐元。

報(bào)告指出,如果既定的“禁燃”目標(biāo)被削弱,或是歐盟政策發(fā)生動(dòng)搖,缺乏全面的產(chǎn)業(yè)轉(zhuǎn)型規(guī)劃,到2035年,汽車(chē)行業(yè)的經(jīng)濟(jì)貢獻(xiàn)可能減少900億歐元(折合人民幣約7580億元),充電市場(chǎng)的經(jīng)濟(jì)貢獻(xiàn)則將累計(jì)損失2000萬(wàn)歐元(折合人民幣約1.68億元)。

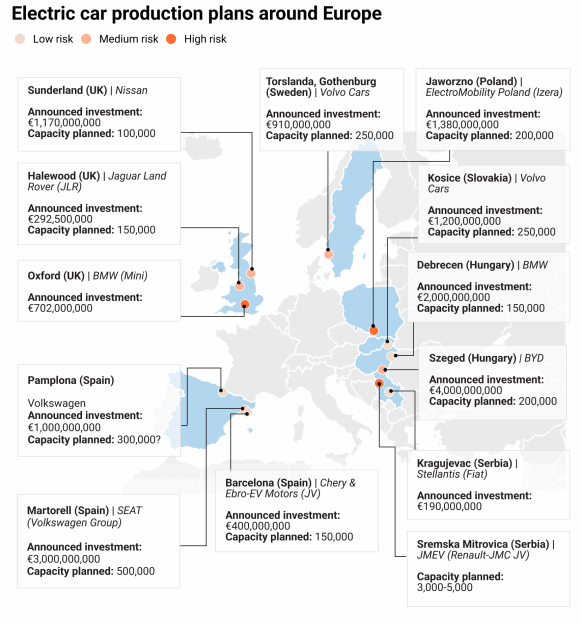

關(guān)于產(chǎn)業(yè)鏈的沉沒(méi)成本,T & E對(duì)歐洲地區(qū)13個(gè)電動(dòng)車(chē)新項(xiàng)目進(jìn)行了研究,其中,有5個(gè)項(xiàng)目屬于全新建設(shè)的電動(dòng)車(chē)工廠,其余8個(gè)是原有燃油車(chē)產(chǎn)線(xiàn)改造而成。

若全部項(xiàng)目順利落地,歐洲每年將新增至少210萬(wàn)輛電動(dòng)車(chē)產(chǎn)能,到2027年總產(chǎn)量有望達(dá)到510萬(wàn)輛,足以滿(mǎn)足日益增長(zhǎng)的市場(chǎng)需求——這一數(shù)字,將在2024年全歐180萬(wàn)輛產(chǎn)量的基礎(chǔ)上實(shí)現(xiàn)。T & E統(tǒng)計(jì),2024年歐洲(包括歐盟、英國(guó)、歐洲自由貿(mào)易聯(lián)盟國(guó)家和塞爾維亞)純電動(dòng)車(chē)的銷(xiāo)量約為200萬(wàn)輛,而童年產(chǎn)量接近180萬(wàn)輛。

然而,由于未來(lái)市場(chǎng)前景和政策的不確定性,部分項(xiàng)目面臨延期甚至取消的風(fēng)險(xiǎn)。T&E依據(jù)四項(xiàng)關(guān)鍵標(biāo)準(zhǔn)評(píng)估了全部13個(gè)項(xiàng)目,關(guān)鍵指標(biāo)包括項(xiàng)目狀態(tài)(延期/啟動(dòng)/測(cè)試階段)、建設(shè)進(jìn)度(未開(kāi)工/在建/完工)、廠址是否確定、是否獲得政府補(bǔ)貼承諾。根據(jù)評(píng)估的結(jié)果,這13個(gè)項(xiàng)目被劃分為低、中、高三個(gè)風(fēng)險(xiǎn)等級(jí),以反映投資落地的可能性。

低風(fēng)險(xiǎn)項(xiàng)目,包含寶馬匈牙利工廠與斯洛伐克工廠,這兩座工廠都是全新的;還有斯特蘭蒂斯的塞爾維亞工廠、大眾及奇瑞的西班牙工廠,這幾座工廠通過(guò)改造現(xiàn)有燃油車(chē)產(chǎn)能,轉(zhuǎn)換為電動(dòng)車(chē)產(chǎn)能。這些項(xiàng)目合計(jì)將形成55萬(wàn)輛年產(chǎn)能,帶動(dòng)約48億歐元的投資,創(chuàng)造至少5550個(gè)就業(yè)崗位。

中等風(fēng)險(xiǎn)項(xiàng)目,合計(jì)規(guī)劃年產(chǎn)能120萬(wàn)輛,涉及93億歐元投資,可支撐1.1萬(wàn)個(gè)就業(yè)崗位。其中,比亞迪的匈牙利塞格德Szeged工廠以40億歐元的投資占據(jù)總盤(pán)近半,成為清單中規(guī)模最大的項(xiàng)目;其次是西班牙西雅特-大眾工廠改造項(xiàng)目,累計(jì)投資30億歐元;還有捷豹路虎與日產(chǎn)正在升級(jí)的英國(guó)生產(chǎn)基地,預(yù)計(jì)合計(jì)每年生產(chǎn)25萬(wàn)輛電動(dòng)車(chē),與沃爾沃哥德堡工廠規(guī)劃相當(dāng)。

高風(fēng)險(xiǎn)項(xiàng)目包含三個(gè),均為處于早期開(kāi)發(fā)階段,或是最終投資決策或開(kāi)工日期尚存變數(shù)。其中,就包括寶馬暫緩的價(jià)值7億歐元的牛津MINI工廠電動(dòng)化改造,以及雷諾與我國(guó)江鈴合資的塞爾維亞建廠計(jì)劃。

電池和配套設(shè)施

需要權(quán)衡沉沒(méi)陳本和戰(zhàn)略轉(zhuǎn)向的,除了整車(chē)制造,還有電池等關(guān)鍵零部件的巨大投入。

彭博新能源財(cái)經(jīng)BNEF此前統(tǒng)計(jì),中國(guó)現(xiàn)階段供應(yīng)了全球約80%的鋰離子電池,全球排名前10的電動(dòng)汽車(chē)電池制造商,有6家來(lái)自中國(guó)。歐洲曾投入360億美元(折合人民幣2320億元)發(fā)展汽車(chē)動(dòng)力電池,但本土的16家電池工廠,目前已有12家遭遇生產(chǎn)延遲、或是取消,情況并不樂(lè)觀。

曾被譽(yù)為“歐洲電池之光”的北伏Northvolt在瑞典申請(qǐng)破產(chǎn)保護(hù),燒掉140億美元(折合人民幣約1000億元)后黯然退場(chǎng),標(biāo)志著歐洲動(dòng)力電池挑戰(zhàn)中國(guó)的雄心遭遇巨大挫折。不過(guò),北伏只是歐洲電池產(chǎn)業(yè)耗費(fèi)巨資的一個(gè)典型,除了這家備受矚目的明星公司,歐洲過(guò)去幾年也在其它電池企業(yè)花費(fèi)重金,逐漸建立了屬于自己的電池儲(chǔ)能產(chǎn)業(yè)鏈,一旦半途而廢,將給歐洲汽車(chē)帶來(lái)更沉重的轉(zhuǎn)型枷鎖。

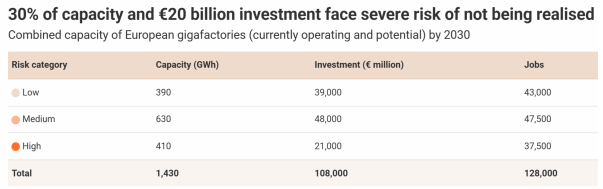

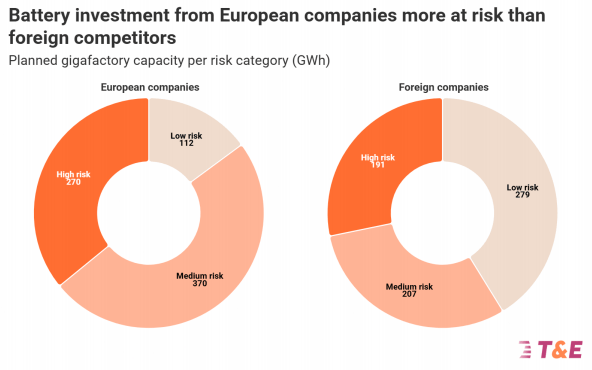

同樣的,T&E依據(jù)多項(xiàng)關(guān)鍵標(biāo)準(zhǔn),評(píng)估了歐洲地區(qū)的電池工廠,數(shù)據(jù)顯示——

低風(fēng)險(xiǎn)的電池工廠,資金都已經(jīng)到位且已動(dòng)工,部分工廠甚至已經(jīng)投產(chǎn),將給歐洲帶來(lái)391GWh的年產(chǎn)能,背后是390億歐元的投資和新創(chuàng)造的高達(dá)4.3萬(wàn)個(gè)技術(shù)崗位。法國(guó)杜夫蘭的ACC工廠和德國(guó)薩爾茨吉特的大眾PowerCo項(xiàng)目均屬此類(lèi)。

中等風(fēng)險(xiǎn)項(xiàng)目,主要因未達(dá)成最終投資決策而尚未開(kāi)工,是目前歐洲電池領(lǐng)域規(guī)模最大的類(lèi)別,涉及627GWh的年產(chǎn)能、480億歐元的投資和4.7萬(wàn)個(gè)潛在崗位。和低風(fēng)險(xiǎn)項(xiàng)目相比,這一類(lèi)工廠存在諸多不確定性,代表項(xiàng)目為西班牙的Basquevolt,該工廠大部分產(chǎn)能將分配到固態(tài)電池等新興領(lǐng)域。

高風(fēng)險(xiǎn)項(xiàng)目,仍處于概念階段,或?qū)徟A段,雖總計(jì)將包含410GWh的年產(chǎn)能、210億歐元的投資和3.7萬(wàn)個(gè)就業(yè)機(jī)會(huì),但其推進(jìn)完全取決于后續(xù)的產(chǎn)業(yè)政策。

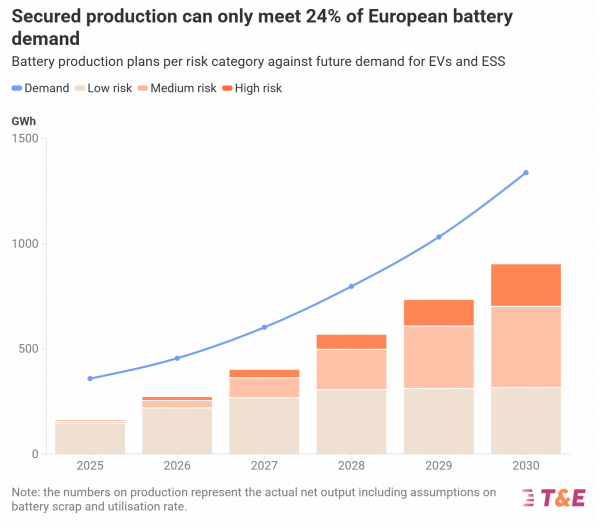

T&E分析,以實(shí)際預(yù)期產(chǎn)出(非理論產(chǎn)能)來(lái)看,歐洲本土產(chǎn)能在2030年或可滿(mǎn)足本土三分之二的電池需求。

但如果只有低風(fēng)險(xiǎn)項(xiàng)目最終落地,這一比例將驟降至24%,遠(yuǎn)低于歐盟2030年40%自給率的目標(biāo));計(jì)入中等風(fēng)險(xiǎn)項(xiàng)目后,自給率可達(dá)52%,但這一數(shù)值也已經(jīng)低于T&E和歐盟先前的預(yù)估。受全球及歐盟不利因素(如產(chǎn)業(yè)支持不足)等影響,很多電池項(xiàng)目都有取消或延遲的風(fēng)險(xiǎn)。

以西班牙為例,從政策支持看,該國(guó)已經(jīng)展現(xiàn)出較大的發(fā)展?jié)摿Γ?jì)劃到2030年實(shí)現(xiàn)244GWh的年產(chǎn)能。然而,其中僅有13%屬于低風(fēng)險(xiǎn)項(xiàng)目,絕大部分產(chǎn)能的實(shí)現(xiàn),仍取決于未來(lái)的政策走向。

相比之下,波蘭和匈牙利的發(fā)展前景更為明朗,兩國(guó)低風(fēng)險(xiǎn)產(chǎn)能分別達(dá)到115GWh和125GWh。雖然波蘭暫無(wú)新增工廠的計(jì)劃,但匈牙利有望再增90GWh的產(chǎn)能,未來(lái)或?qū)⒊蔀闅W洲新的電動(dòng)汽車(chē)產(chǎn)業(yè)中心。

法國(guó)、德國(guó)等主要汽車(chē)經(jīng)濟(jì)體,在電池制造領(lǐng)域處于中間位置,兩國(guó)合計(jì)產(chǎn)能超過(guò)350GWh,其中130GWh屬于低風(fēng)險(xiǎn)項(xiàng)目。

去年以來(lái),越來(lái)越多的歐洲汽車(chē)制造商放緩了電動(dòng)化進(jìn)程,歐盟的當(dāng)務(wù)之急,不僅要重新審視其電動(dòng)化戰(zhàn)略,在產(chǎn)業(yè)政策、基礎(chǔ)設(shè)施和市場(chǎng)需求之間找到平衡,還要考慮原有投資的投入產(chǎn)出比,以及政策一旦放緩或中止,沉沒(méi)陳本的帳,究竟該怎么算。

這筆賬,確實(shí)不好算,因?yàn)槌塑?chē)企巨額的投資,還有電池等配套的“燒錢(qián)”巨坑。而背后,還設(shè)計(jì)百萬(wàn)個(gè)當(dāng)?shù)氐木蜆I(yè)崗位。